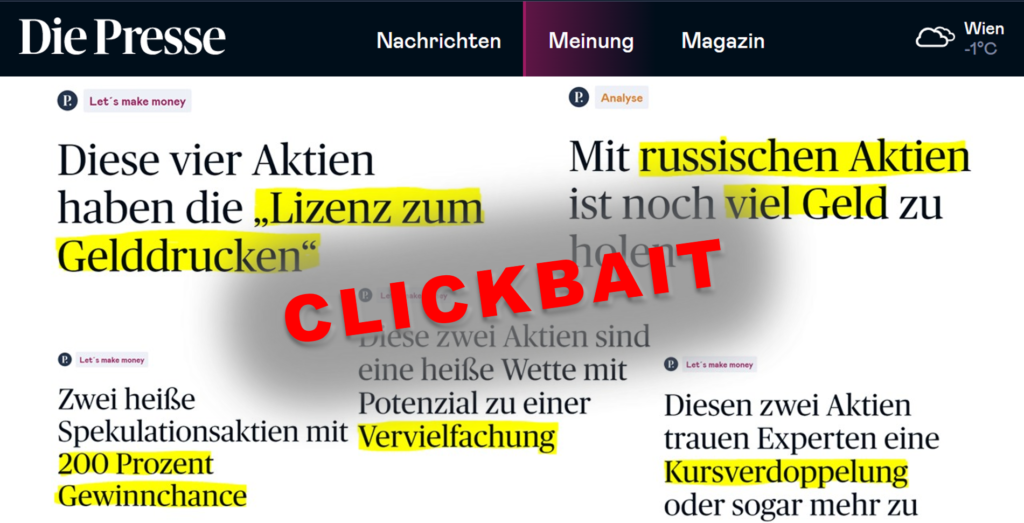

Wer sich für das Thema Finanzen interessiert, stolpert im Internet regelmäßig über reißerische Artikel, die großen Reichtum versprechen. Zum Beispiel: “Diese vier Aktien haben die Lizenz zum Gelddrucken”, oder sogar: „Mit russischen Aktien ist noch viel Geld zu holen“: Folgt man den Links, stellt sich in der Regel heraus, dass es sich um einen Schwindel handelt. Im besten Fall sitzt man Clickbait auf – im schlimmsten Fall einer Betrugsmasche.

Doch diese Artikel sind nicht auf einer dubiosen Seite veröffentlicht worden, sondern in der Presse – immerhin eines der österreichischen Qualitätsmedien. Im Wochentakt schlägt dort Redakteur Eduard Steiner den Leser:innen im Format „Let’s make money“ Aktien vor, mit denen sich “jetzt noch Geld verdienen lässt”, wie er vollmundig verspricht. Ein Versprechen, das oft nicht hält.

So ziemlich alles in dieser Rubrik ist daneben. Die angepriesenen Versprechen sind bestenfalls als unseriös zu bezeichnen, der Stil einer Qualitätszeitung unwürdig, und vor allem: Die handverlesenen Aktientipps taugen nichts. Aber der Reihe nach:

Let’s burn money

Wir haben ein fiktives “Presse-Portfolio” aufgebaut und sind Steiners Empfehlungen ein halbes Jahr lang gefolgt. Von Anfang Jänner bis Ende Juni haben wir jede Woche um den selben Betrag jene Aktien “gekauft”, die “Let’s make money” bewirbt. Passend zum Grusel an Halloween wollten wir Ende Oktober wissen, ob wir – Steiner sei Dank – endlich in Frühpension gehen können.

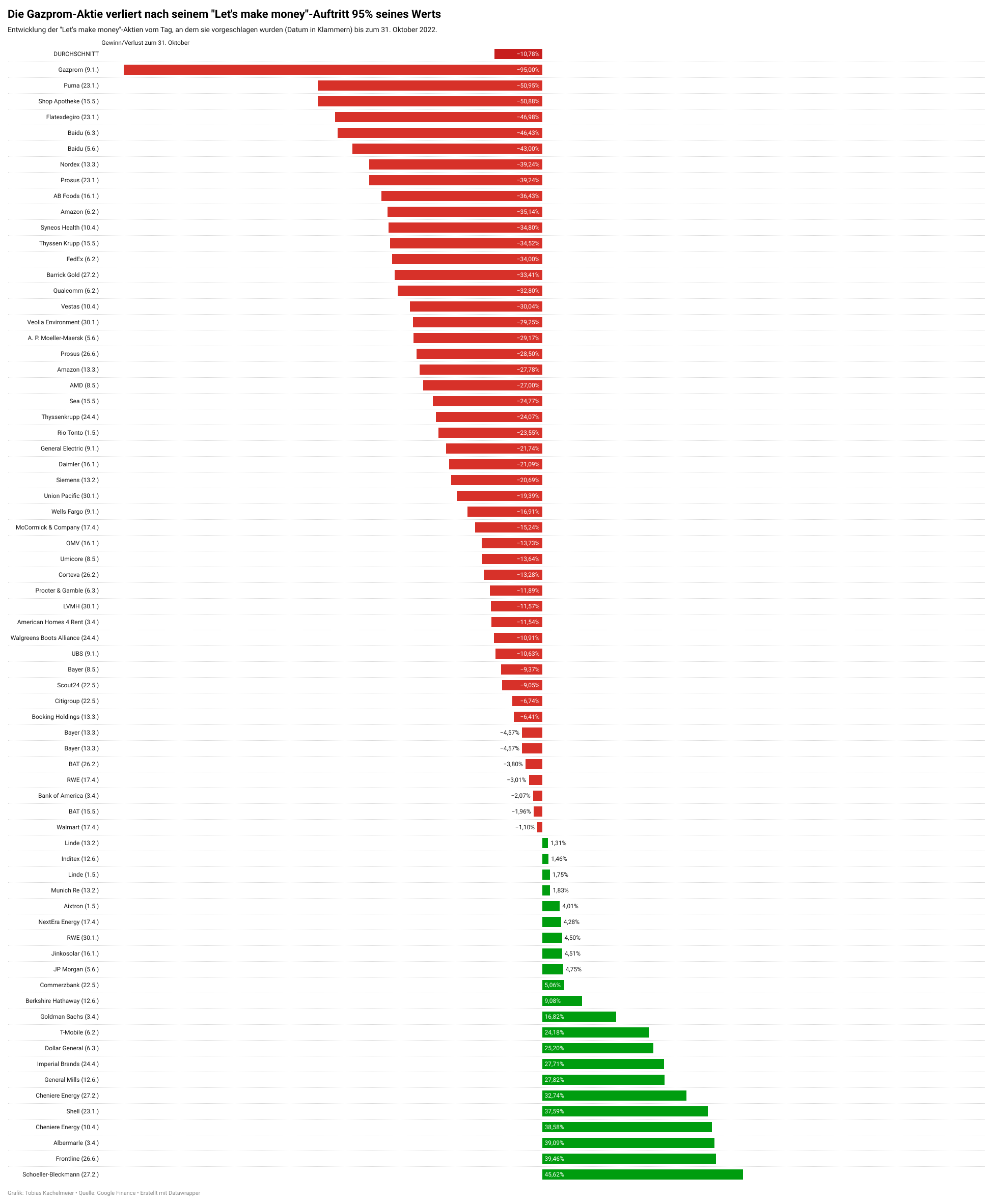

Aber daraus wird nichts: Die Performance des “Presse-Portfolios” war erschreckend. Nur 22 der Presse-Aktien (31%) warfen Gewinn ab, die restlichen 49 (69%) verloren an Wert. Durchschnittlich haben wir mit den 71 Aktien 10,78% unseres Einsatzes versenkt. Wobei wir in unserer Simulation keine Handelsgebühren bezahlt haben – in der Realität wäre das Minus also noch dicker gewesen. Hier eine Liste mit allen Empfehlungen und wie sie sich seither entwickelt haben:

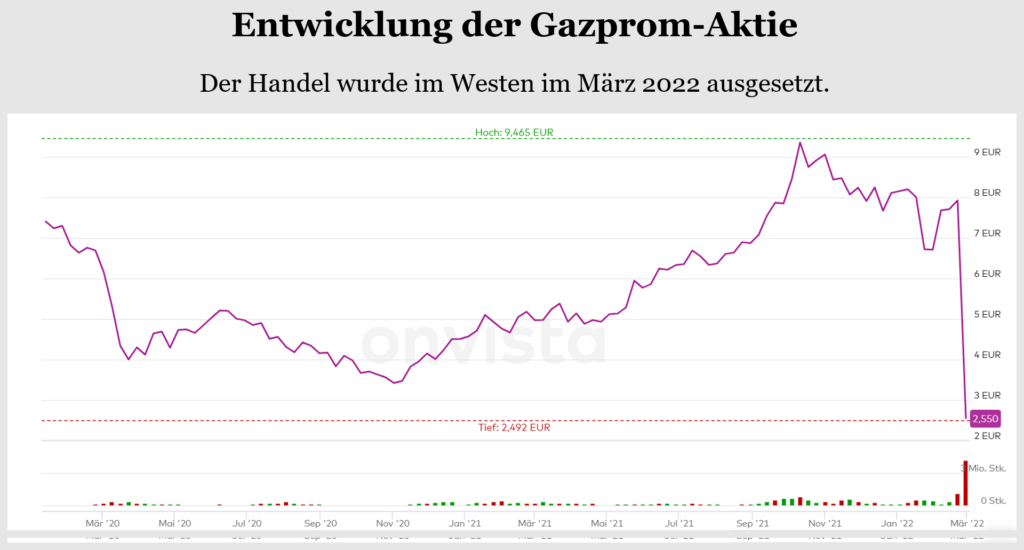

Als besonders tiefer Griff ins Klo erweist sich Gazprom. Steiner legt uns die Aktie des kremlnahen Unternehmens am 9. Jänner nahe. Am 18. titelt er: „Mit russischen Aktien ist noch viel Geld zu holen“. Zu diesem Zeitpunkt kündigt sich der Krieg in der Ukraine bereits an: An der ukrainischen Grenze stehen 100.000 russische Soldaten Gewehr bei Fuß.

Das scheint Steiner aber nicht zu stören. Er erwartet “Traumdividenden” und “im nächsten Jahr möglicherweise 20 Prozent”. Naja: Nach Beginn des Kriegs verliert der in den USA notierte Titel 95% seines Werts. Inzwischen ist die Aktie im Westen nicht mehr handelbar, also ein Totalverlust.

Auch andere von der Presse beworbenen Aktien waren ein Desaster. So schrieb Steiner Ende Februar über Barrick Gold: “Kursgewinne von 50 Prozent sind durchaus möglich”. Zum 31.10. hat das Papier aber ein Drittel seines Werts verloren. „Einige Analysten sehen Verdopplungspotenzial“ meinte Steiner über Thyssen Krupp Mitte Mai. Auch diese Aktie stürzt um knapp 35% ab. Puma und Shop Apotheke haben sich seit der Empfehlung sogar mit minus 50% halbiert. Bei insgesamt 16 der beworbenen Aktien beträgt der Wertverlust zumindest 30 Prozent – das ist mehr als jede fünfte Empfehlung!

Das Orakel von Styria

Natürlich gelingt Steiner auch der ein oder andere Glücksgriff. Wer zum Beispiel dem Tipp gefolgt ist, in Schoeller-Bleckmann zu investieren, hat tatsächlich gutes Geld verdient.

Wenn allerdings mehr als zwei Drittel der Spekulationen in die Hose gehen, bietet „Let’s make money“ keinen echten Mehrwert für Anleger:innen. Sie könnten ihr Geld genauso gut auf Münzwürfe verwetten. Oder im Casino Black Jack spielen: Die durchschnittliche Chance, eine Runde zu gewinnen, liegt hier bei 40%.

In der Finanzwelt firmiert Steiners Strategie übrigens unter den Namen “Stock Picking” und “Market Timing”. Bei diesem Ansatz wählen Anleger:innen einzelne Aktien zum vermeintlich richtigen Zeitpunkt aus und versuchen so eine bessere Rendite einzufahren, als der gesamte Aktienmarkt im Durchschnitt erwirtschaftet. Die große Mehrheit der Privatanleger:innen verliert mit dieser Strategie Geld – das zeigen Studien. Das selbe gilt sogar für professionelle Fondsmanager, wie Business Insider berichtet.

Börsen-Orakel sind also schlichtweg unseriös. Das ist wohl auch der Grund, warum die meisten Qualitätsmedien im In- und Ausland auf Aktientipps verzichten. Es ist recht simpel: Wer als Medium eine Verantwortung dem Publikum gegenüber verspürt, der weiß auch, dass Aktientipps und die Kursziele der Analysten schlicht besseres Casino sind. Und genau dieses Verantwortungsbewusstsein bleibt bei „Let’s make money“ auf der Strecke.

Nur Information und keine Tipps?

Wir haben Eduard Steiner mit den Ergebnissen unseres Experiments konfrontiert und ihn um eine Stellungnahme gebeten. Der Presse-Redakteur verteidigt „Let’s make money“ ausführlich in einer E-Mail:

Bei der Kolumne handle es sich „nicht um Tipps – wie klar angegeben“, sondern „um Informationen für Zeitgenossen, die aufs Geld schauen“. Hauptintention des Formats sei es, die Leser:innen darüber zu informieren, wie Analysten börsenotierte Unternehmen einstufen.

„Stock Picking ist tatsächlich heikel“, meint Steiner weiter. Man würde die Strategie deswegen auch nicht bewerben. Nur ein langfristiger Investitionsansatz sei sinvoll – auch darauf weise man hin. „Einzelne Aktien werden höchsten als Idee für eine dosierte Beimischung zu einem breitgestreuten Portfolio besprochen“, so der Presse-Redakteur. Von diesem „breitgestreuten Portfolio“ und wie dieses aussehen sollte, liest man in seiner Kolumne aber nichts.

Er verteidigt auch die Gazprom-Empfehlung: Die Aktie sei „zu vielen Zeitpunkten ein gutes Investment“ gewesen. Dass sie – und viele andere der vorgeschlagenen Titel – schlecht performt haben, erkläre sich mit einer Force Majeur. Gemeint ist damit der Krieg in der Ukraine, der ja nicht vorhersehbar gewesen sei. Steiner: „Sich für eine Force Majeur zu entschuldigen, käme einer Vermessenheit meinerseits gleich. Bezeichnenderweise hat auch niemand der Leserinnen und Leser mir in dieser Sache geschrieben – geschweige denn eine Entschuldigung erwartet.“

Bären(markt) aufgebunden

In einigen Punkten muss man Steiner fairerweise recht geben: Das Jahr 2022 war für Aktien tatsächlich kein gutes. Inflation, der Krieg in der Ukraine und die Leitzinserhöhung durch die Zentralbanken hat in vielen Ländern die Kurse in den Keller geschickt. Gerade in so einer Situation würde man aber von einer Qualitätszeitung erwarten, dass sie über die Risiken aufklärt und ganz deutlich sagt, dass wer jetzt gerade Aktien kauft, kurzfristig mit einigen Verlusten rechnen muss. Nur lassen sich mit solchen Warnhinweisen keine wöchentliche Kolumnen füllen.

Steiner führt für sich ins Treffen, dass am Ende der Artikel der rechtlich verpflichtende Hinweis erfolgt, dass es sich nicht um Kaufempfehlungen handelt. Das Risiko, dass naive oder unerfahrene Anleger:innen den Tipps folgen und Geld verlieren, bleibt aber. Und ja, aus unserer Sicht handelt es sich um Tipps. Die Leser:innen werden Titel wie „Zwei heiße Spekulationsaktien mit 200 Prozent Gewinnchance“ wohl kaum als Aufforderung verstehen, die Finger von diesen Aktien zu lassen.

Steiner behauptet in seiner Stellungnahme am Schluss noch, er mache keine Versprechen: „Die Titel sind so gut wie immer mit Modalverben („könnten“, „dürften“) gebildet“. Auch dieser Argumentation können wir nicht folgen. Was soll „Mit russischen Aktien ist noch viel Geld zu holen“ sein, wenn kein Versprechen?

Noch dazu eines, das Steiner nicht einhalten konnte. Wie so viele andere: In Wahrheit sind die einzigen, die mit solchen Artikeln Geld verdienen, nämlich die Presse selbst. Über billigen Clickbait Werbeeinahmen zu lukrieren ist im Internet ein weit verbreitetes Unding. Ist das einer Qualitätszeitung würdig? Wohl kaum.

Gefällt dir der Artikel? Bitte denk‘ darüber nach, ob du Kobuk unterstützen möchtest. Hier erfährst du wie.

Dieser Artikel entstand im Rahmen des Master-Studiums für Journalismus an der FH-Wien.